2020年,麦当劳中国首席执行官张家茵曾说:“当前应该是中国咖啡业最好的一个年代。” 事实也确实如此,根据伦敦国际咖啡组织数据显示,2020年中国咖啡行业市场规模突破3000亿元,预计2025年可以达到1万亿。

这样一个大赛道,如今的现状究竟如何?一起来看看。

本文由红餐网(ID:hongcan18)原创首发,作者:翟彬。

去年5月15日,因财务造假,瑞幸收到了纳斯达克上市资格委员的退市通知书,被要求强制退市。6月29日,瑞幸宣布暂停股票交易,停牌退市。

这个曾经创造了全球最快IPO记录的本土品牌之光,只用了一年时间,就迅速变成了商学院课程中典型的“反面教材”。

在退市后的一年里,瑞幸虽然经历了巨额罚款、罢免董事长、管理层逼宫等各种风波,但却并没有像媒体们预测的那样“凉凉”,反而用一系列数据“打脸”市场。

2020年8月,瑞幸宣布实现了单店现金流为正。

2020年12月,瑞幸公告显示,60%的直营店实现了盈利。

2020年12月,瑞幸注册用户历史性的突破了1个亿。

2021年4月,瑞幸官宣,从现有股东大钲资本及愉悦资本获得2.5亿美金融资。

“起死回生”的瑞幸不断地用行动向世人证明着“我命由我不由天”,“小强”体质显露无疑。但商业社会永远都是“只见新人笑,不见旧人哭”,市场没有耐心等待“改邪归正”后的瑞幸“王者归来”。

在瑞幸“离开”的一年里,咖啡的江湖早已变了天。

△图片来源:瑞幸咖啡官方微信

本土品牌加速进场

市场进入“后瑞幸时代”

过去一年多的时间里,中国的咖啡市场非但没有受瑞幸退市的影响走向低迷,反而迎来了又一轮爆发。尤其是在最具潜力的现磨咖啡市场,顶级投资机构频频出手,过亿元的融资屡见不鲜,成为消费领域投资最火的赛道。

值得关注的是,主导这一波浪潮的并非星巴克,COSTA等老玩家,而是原本处在“边缘角色”的本土精品咖啡品牌们。

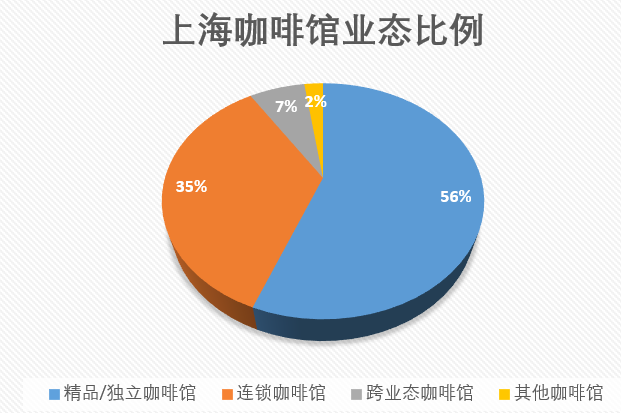

长久以来,中国现磨咖啡市场一直是外资品牌的天下,占据着75%份额的本土独立/精品咖啡品牌不论在品牌影响力还是规模上,都难有作为,且存在感极低。

既是咖啡师也是老板的“咖啡精英们”,执着于“小而美”,醉心于“得奖”,仅靠着“情怀”勉强支撑着小店,少有人关心规模和UE(Unit Economics,即单店经济模型)。哪怕是在瑞幸掀起“第四次咖啡革命”的那段时光,独立/精品咖啡品牌们仍以“局外人”的身份,旁观着水波不兴的中国咖啡市场。

△数据来源:大众点评、新一线城市商业数据库

这并非是本土精品咖啡老板们故作清高,而是因为咖啡行业存在着一条鄙视链。而咖啡党和老板们也都认为,自己就处在“鄙视链的顶端”。这点有流传的段子可以佐证,如果问某位得奖的咖啡师:“你觉得星巴克的咖啡怎么样?”他一定会答:“我去星巴克从来不喝咖啡”。

段子归段子,实情则是,因长期受困于商业模式和传统经营思维的束缚,独立/精品咖啡品牌的标准化和连锁化程度极低,并且深陷“3店魔咒”(即门店总数超不过3家)。以咖啡文化最为发达的上海为例,截止到2021年1月,其独立/精品咖啡品牌的连锁率也才刚刚超过35%。

瑞幸的上市效应和“互联网咖啡”模式的创新,让很多人看到了中国咖啡市场的巨大可能性,以及入局的“正确姿势”。“瑞幸模式”就像一本教科书,从UE到产品、从选址到数字化运营,帮助了本土品牌们完成了自身的商业化改造。

从“站在鄙视链顶端”到“瑞幸的门徒”,对于身份的转变,本土品牌们甘之如饴。

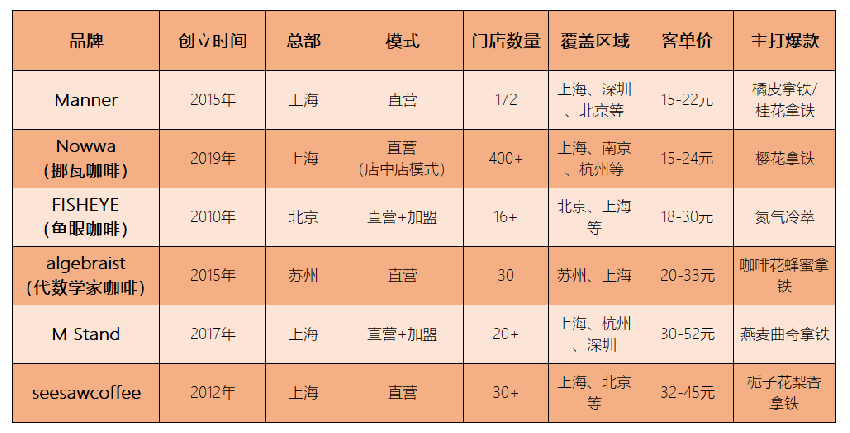

△数据来源:据公开信息整理

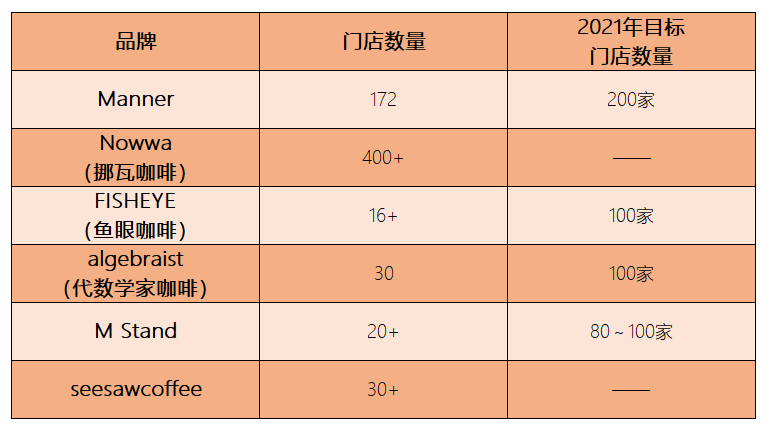

但是“放弃高冷”也只是第一步,资本的力量才是推动本土品牌们走出象牙塔的关键,拿到钱后的本土品牌们纷纷加快了开店的步伐。

2018年,韩玉龙的Manner在上海只有7家店,而在今日资本入股之后的两年里,Manner就快速开出了170多家店。而Seesaw coffee也一样,在拿到弘毅资本的A轮融资后,快速在一线城市布局,门店数量扩充了5倍,达到32家。

algebraist和M Stand也不甘其后,也制定了较为激进的开店目标。

△数据整理自公开信息和大众点评

犹如烈火烹油般的2020年,堪称中国精品咖啡市场商业化的元年。中国商业咖啡市场,也从星巴克和瑞幸的“二人转”模式,进入到了本土品牌集体崛起的“后瑞幸时代”。

资本激进,豪赌“下一个瑞幸”

截止到2021年5月份,发生在咖啡领域的融资事件就近20起,超千万的融资比比皆是。线下咖啡独角兽Manner一骑绝尘,半年内拿到三次融资,累计融资额获得超过3亿美元。三顿半、隅田川等线上新零售品牌同样拿钱拿到手软。

△数据截止至2021年5月25日,数据整理自公开信息和大众点评

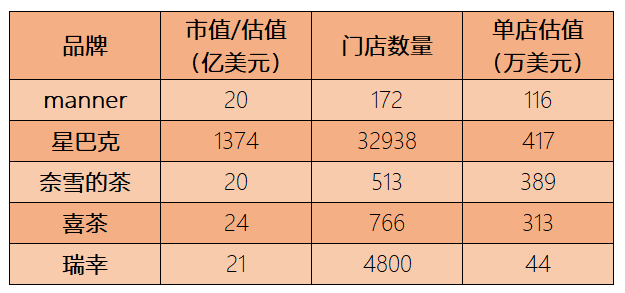

不止是融资金额屡创新高,本土品牌的单店估值更是高得让人咋舌。在多轮融资后,仅有100多家门店的Manner,其单店估值就达到创纪录的1160万美金(1家Manner相当于3家星巴克)。

△以上数据截止时间为5月26日,数据整理自公开信息和大众点评

资本的频频出手,不禁让我们想起一个熟悉的词——跑步进场。

在Manner新一轮的融资中,从启动到融资完成,仅用了两个月。而在最新一轮的竞争名单里不仅包括红杉、高瓴在内的顶级机构,更是罕见的出现了字节跳动、腾讯、阿里、美团四大互联网巨头集体上场争抢额度的火爆场面。坊间甚至传出,为了拿到本轮融资的独家份额,美团的龙珠资本与今日头条拼到了最后一刻,竞争程度可见一斑。

机构们不顾一切的“大撒币”,只有一个原因——“豪赌下一个瑞幸”。

考虑到之前瑞幸“割美国韭菜请中国人喝咖啡”的前车之鉴,如今的投资者有新的逻辑,那就是“快慢”不重要,“盈利”才是关键。

Manner的早期投资人坚信“Manner是星巴克在中国最大的潜在对手”的理由,是因为其 “单店盈利能力极强”;投了挪瓦咖啡的金沙江创投朱啸虎更是直白地说:“超过一亿人民币以后还不赚钱的新品牌都是耍流氓。”

“上海静安模式”PK“瑞幸小店”

本土品牌打响模型之争

瑞幸“小店+平价咖啡”的模式一度被认为是本土咖啡行业里“最成功”的商业模型,但市场对于“极致单店模型”的终极追求却从来没有停止过。

以2平米的小店起家,被称为“上海性价比之王”的Manner,就靠着“极限压缩营业面积,极简的装修和高性价比的咖啡”的“上海静安模式”,走出了一条与瑞幸截然不同的道路。

△图片来源:MANNER官微

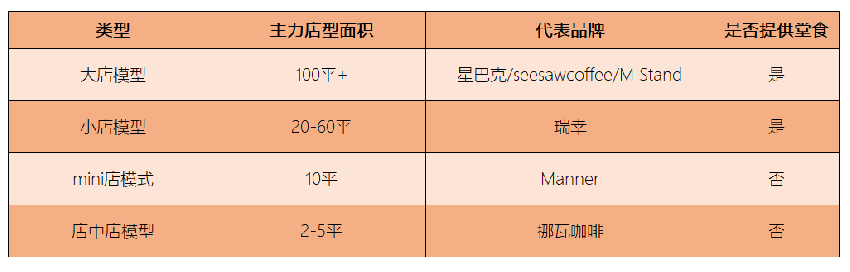

相较于瑞幸主力店为20 - 60 平米的“小店模式”,Manner 大部分门店都是没有就餐区的档口店,且普遍都在10 平米左右,最小的门店只有 2-3平方。

笔者曾体验过其中的一家不到3平米的“店中店”——Manner北京华贸店,这家店“非常隐蔽”的开在一家服装店内,由于过于隐蔽且门头不够明显,笔者先后路过两次都没发现。

△图为Manner的北京华贸店 ,图片来源:翟彬摄

压缩面积的好处显而易见,房租支出变小使得单店的成本结构更加合理,同时也为其他成本支出节省出空间,在“产品、成本和利润”之间取得最优的平衡。

△图片为市场上四种具有代表性的门店模型

“极致单店模型”还有另外一个版本,就是Nowwa Coffee(挪瓦咖啡)。其模式更加简单粗暴,品牌不需要自己开店,只需寻找存量咖啡店或休闲餐饮店合作,简单更换门头和设备就行。分工上,店主承担租金,挪瓦则负责从供应链、产品体系到门店运营的所有工作。

凭借这样的模式,短短一年内挪瓦就开出了400多家店,这种超轻的经营模式跟Manner相比,有过之而无不及。不过“店中店”的模型也会导致品牌的价值感不强,产品溢价能力不高。

瑞幸、挪瓦和Manner,究竟谁才是“极致单店模型”的优秀代表,还得让子弹多飞一会。

未来咖啡新格局

仍会围绕“价格带”竞争

截止目前Manner已经开出近200家店,但85%集中在上海,这对于未来要“挑战星巴克”的连锁品牌来讲,布局和速度都太过保守。有着同样问题的还有鱼眼咖啡,其80%的门店都集中在北京、上海和杭州三地。

如今的本土品牌们并没有如像“老师”瑞幸初期那样极速狂飙,疯狂开店,一方面是出于战略稳健的考虑,另一个方面则是因为中国的线下咖啡市场存在着巨大的差异。

鱼眼咖啡创始人孙瑜曾说过,“当我们谈到中国线下现磨咖啡市场的时候,我们之前有一个惯性会把中国这么大的市场当成一个整体来看,实际是有一点偏差的。我的判断,线下现磨咖啡做的就是中国的TOP 20城市的市场,包括大部分的省会城市”。

与一二线城市的高成熟度、需求的多元化和功能性消费为主的特点相比,在广大的二线以下市场,受制于消费习惯和收入水平等因素的影响,咖啡在社交场景的需求更突出,且消费者的价格敏感度更高。

因此,中国咖啡市场也慢慢形成了以“价格带”为标准的竞争格局。

在“40元以上”的区间是精品咖啡的天下,满足的是消费升级人群的小众需求,品牌溢价能力高,尚处于“供不应求”阶段,活得也最为舒服。

“15-40元”是主流的咖啡消费市场,玩家也最多,呈现出“1大3小”(1大即星巴克,3小即瑞幸、Manner和Tims)的格局。

虽然在“15-40元”的价格区间竞争激烈,但星巴克几乎没有敌手。对于星巴克而言,在这个价格区间的入局者越多,星巴克的日子就越好过。

原因就是,随着口味的调教和消费成熟度的提高,逼迫着消费者逐渐向高溢价能力、口味更好的精品咖啡迁移。而星巴克的品牌厚度足够深、利润也足够多,上可攻(星巴克甄选),下可守(咖快),处于超然的状态。

瑞幸势头虽说大不如前,但仍在牌桌上,其接近5000家的门店仍是除星巴克之外的第二大线下咖啡品牌,开放加盟后会加速收割下沉市场。而Manner和Tims虽然在短期内无法达到瑞幸的体量,但两者不论是在资金储备,还是品牌声量上,都将是瑞幸最强的对手。

“入门级”市场,15元以下的咖啡赛道更是挤满了对手,竞争异常惨烈。

作为“中坚力量”的麦咖啡(1600家店)和K咖啡虽然在规模直追星巴克和瑞幸,但却在两条战线上腹背受敌。在一线城市,麦咖啡们将面临着便利店咖啡的竞争压力;在下沉市场,号称 “6块钱的咖啡味小甜水”的幸运咖(蜜雪冰城子品牌)与CoCo coffee等新茶饮们也在身后紧追不舍。

可以预见,未来3-5年内,头部咖啡品牌仍将会把一二线城市作为主战场,并不着急下沉到三四线城市中去。“咖啡新势力们”的策略是“从上往下打”,先从消费群体最成熟的一线城市建立起自己的品牌势能。

△图片来源:摄图网

结 语

“Manner们”是幸运的,纵观整个消费领域,真的很难找到如此大体量,并且还有巨大成长空间的赛道。

但市场也是残酷的,过去一年,不论是速溶、即饮还是现磨,咖啡在各个品类的竞争都进入到了白热化。从资本到商业模式、从品牌到供应链,竞争体现在各个层面。本土咖啡品牌们还没来得及从拿到融资的兴奋中调整过来,就被迅速拖入到了内卷。

不同品类之间,不同业态之间,竞争也都达到了前所未有的高度。隅田川入驻了全家、盒马等渠道,新消费品牌已经把战火烧到了线下;便利蜂推出了“不眠海Sober Hi”,正式入局精品咖啡赛道,与Manner、Tims等正面硬刚;而瑞幸推出瑞即购,宣布0元招商加盟,剑指下沉市场,让麦咖啡们的压力陡增。

万亿的咖啡市场让人神往,但在喧嚣之下,现实也异常残酷。未来谁能用“最快速的速度、最便宜的价格”,让消费者喝到一杯“还不错的咖啡”,谁才能笑到最后。